欧米諸国に比べて金融教育が遅れていると言われる日本ですが、2022年4月から、高校で「お金」に関する教育が必修になりました。

詳細を調べてみると、資産運用への興味が高まっている昨今、大人も受けたくなるような授業内容となっています。

そこで、授業でどのようなことを学ぶのか、そもそもなぜ必修になるのかをまとめました。

必修化に先駆けて、子どもから大人までお金について学べるアプリやウェブサイト等のツールも下部でご紹介しています。

高校で家庭科の先生から教わる金融教育の内容

教科は家庭科

2022年4月から始まった高校での金融教育。高校生であれば必修で受けることになります。

政治・経済を学ぶ社会科でなく、金融教育は家庭科での授業です。

「経済」という概念的な内容ではなく、実際にお金を管理・運用する「家計管理」という実践的で具体的な内容となります。

金融庁は教員向け解説動画を公開するなど、家庭科の先生をしっかりサポートしています。

教育内容は保険や投資信託等、具体的な金融商品にまで及ぶ

では、金融教育はどのような学習内容になるのでしょうか。

具体的には、下記の2つが軸がです。

- 家計管理の基本の理解

収支バランス、リスク管理等 - 生涯を見通した経済計画

教育資金、住宅取得、老後の備え、リスク(事故、病気、失業等)に対応できる計画的な家計管理

1は家計についての概念的な学習、2はより実践的な家計管理方法について学習するようです。

さらに2の中では、下記のような指導内容が盛り込まれる予定です。

- 給与明細を教材にした家計の構造や収支バランス

- 高校卒業後の進路や職業も含めた生活設計にもとづく家計シミュレーション

- ライフステージに応じた適切な住居の計画と住宅ローン費用との関連付け

また、具体的な金融商品の基本(メリット、デメリット等)や資産形成についても学習し、下記のような商品について取り上げます。

- 預貯金

- 民間保険

- 株式

- 債券

- 投資信託

ちなみに文部科学省は、高校家庭科での金融教育のねらいについて下記のように述べています。

『生活の基盤としての家計管理の重要性や家計と経済との関わりについて理解するとともに、収入と支出のバランスの重要性やリスク管理の必要性を踏まえた上で、将来にわたる不測の事態に備えた経済計画についても考察できるようにすることをねらいとしている。』文部科学省「高等学校学習指導要領解説 家庭編」平成30年7月

金融教育必修化の背景にある3つの問題

現在成人を迎えている私たち大人は、お金に関する教育をほとんど受けてきませんでした。

それなのになぜいま突然、必修化となったのでしょうか。その背景には下記3つの問題があります。

- 年金制度による老後の生活保障が減少する

- 成人年齢引き下げでお金トラブルの増加予想

- 欧米に比べて金融教育が遅れている

順に見ていきましょう。

①年金制度による老後の生活保障が減少する

「老後資金2,000万円」というワードが注目されたように、少子高齢化で日本の公的年金制度の財政状況は悪化しつつあります。

そのため、自身で老後資金を含めた生活資金をつくる「資産形成」の重要性が高まっています。

資産形成にはリスクが伴うため、リスクとリターンを理解するための知識が必要。

年金制度への不安が現実になりつつあるいま、早急な「金融教育」の普及が必要というわけです。

政府も「未来投資戦略 2017―Society 5.0 の実現に向けた改革―」の中で、「家計の投資に関する知識(投資リテラシー)が深まるよう、実践的な投資教育等を推進する」と明記しており、まさに今回の高校での金融教育必修化は「実践的」な内容となっています。

②成人年齢引き下げでお金トラブルの増加予想

高校での金融教育必修化と同じタイミングで、成人年齢が20歳から18歳に引き下げられました。

それによる問題・懸念点が、今回必修化されたの要因のひとつです。

成人年齢引き下げにより、例えばクレジットカードの作成や決済、銀行口座の開設など、さまざまな契約が18歳からできるようになります。

一方で、18歳以上になると「未成年者取消権」が適用されなくなり、それまで法定代理人(=保護者)の同意がない契約ならば取り消しができたものが、できなくなります。

社会での経験やお金の知識が少ない若者が、詐欺等の被害に遭う可能性がこれまでよりも高くなるため、「金融教育」の推進が求められているのです。

成人年齢引き下げによるお金のトラブルについて詳細はこちらの記事へ

「18歳成人」になる前に!覚えておくべきお金のトラブル予防法

③欧米に比べて金融教育が遅れている

欧米諸国、特にアメリカでは、一般家庭で資産形成(投資)を当たり前に行っています。

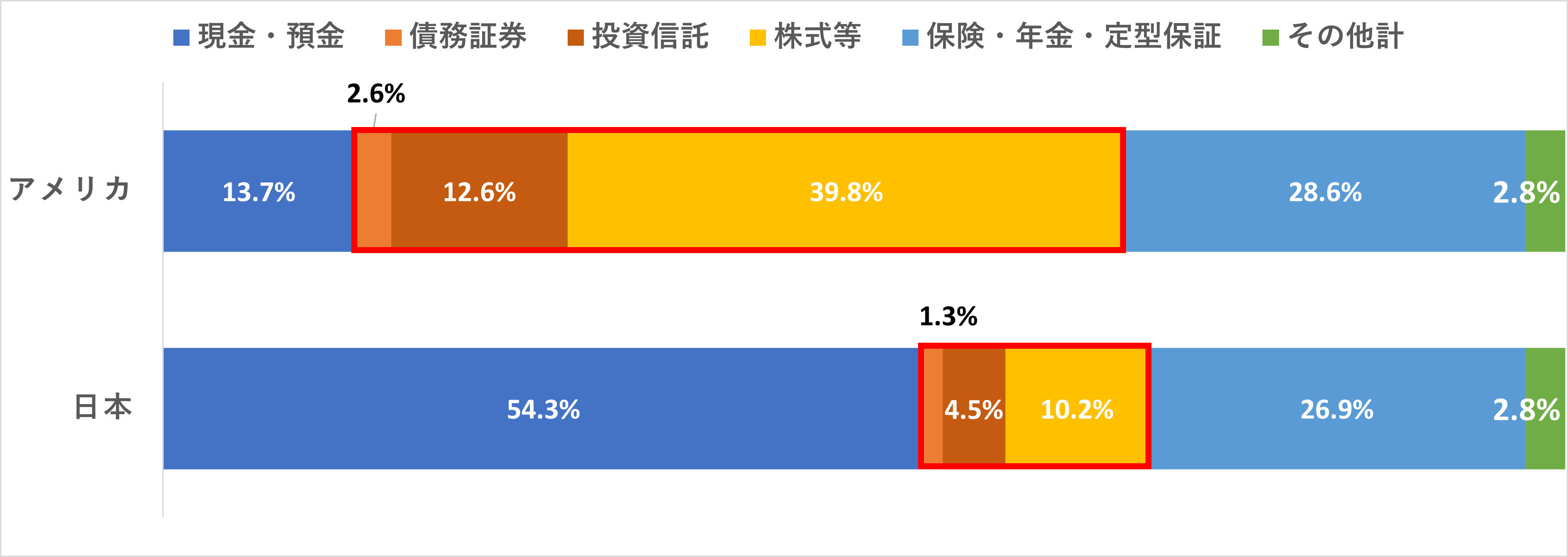

下図のように、日本の家庭が持つ金融資産のうち半分以上が現金・預金であるのに対し、アメリカはわずか13.7%。

一方で債権、投資信託、株式等の金融商品が家計に占める割合は、日本が16%であるのに対し、アメリカは55%。

日本とアメリカを比較すると、保有している現金・預金と金融商品の割合が反対ですね。

*「その他計」は、金融資産合計から、「現金・預金」、「債務証券」、「投資信託」、「株式等」、「保険・年金・定型保証」を控除した残差。

日本銀行調査統計局「資金循環の日米欧比較」2022年8月31日をもとに作成

金融商品は、取得の意思決定から保有等の管理まで、自身で行う必要があります。大きな損失やトラブルを避けるため、アメリカではお金の教育が充実しています。

下記は、アメリカで普及している金融教育プログラムのひとつ「ジャンプスタート」の教材「ナショナルスタンダード」に収められているカテゴリです。

1冊の教科書を通して、お金に関する知識を体系的に学ぶことができます。

- 支出と貯蓄

- 信用と債務

- 雇用と収入

- 投資 ・リスク管理と保険

- 金融上の意思決定

アメリカではNPO法人(非営利団体)等の民間団体が金融教育プログラムを作成し、学校等の教育機関がそれを導入するという形が主流。上記プログラムはその一つです。

参考:National Standards in K-12 Personal Finance Education(2015年版)

子供から大人まで!金融教育を受けたい人に向けた各種ツール

高校での金融教育必修化について、詳細と背景をお伝えしましたが、大人でも、高校生が学ぶような「お金の基礎」から学びたいという方は多くいらっしゃるのではないでしょうか。

また、お子さんのいらっしゃるご家庭では、高校まで待たずに早いうちからお金の基礎知識を身につけさせたいというニーズも高まってきているようです。

そこで、各年代別でお金のことが学べる窓口をご紹介します。

幼稚園~小学校低学年向け

遊びながらお金の知識や感覚を身に付けるアプリが充実しています。

下記の記事の中でご紹介しています。ぜひご覧ください。

子供に「お金」の教育してますか?マネー学習ができるおすすめアプリ!

小学生~大人向け

金融広報中央委員会のウェブサイト「知るぽると」では、金融に関する基礎知識を子どもから大人まで学べる情報を提供しています。

大人向けの「金融リテラシークイズ」や、子ども向けのお金、金融、経済に関するクイズ「こどもクイズ」、お金の知識を学べるアニメ等、楽しみながら学べるコンテンツが充実しています。

大人向け

大人は、学校でお金教育を受けることがなかなかできません。

しかし、民間企業がお金の専門家(FP・ファイナンシャルプランナー等)を講師にしたお金の基礎知識を学べる「マネーセミナー」を開催しています。

Money Motto!を運営する保険マンモスでも、FPが講師となってお金や資産形成の基礎知識を学べる「女性向けマネーセミナー」を無料で開催しています。

現代を生きる女性向けの内容で、参加者のうちご希望の方はFPにお金の相談ができる個別相談も無料で受けることができます。

※本セミナーは、すでに保険マンモスの保険相談をご利用された方はご参加いただけません。ご了承ください。

保険マンモスの「初心者歓迎!女性向けマネーセミナー」詳細はこちら

※本記事は2023年1月現在の情報をもとに作成しています。

あわせて読みたい記事

・「若いうちから資産形成・資産運用しておけば…」熟年夫婦の4割が後悔

この記事が気に入ったら いいね♪

この記事が気に入ったら

いいね♪

MoneyMotto!の最新情報をお届けします