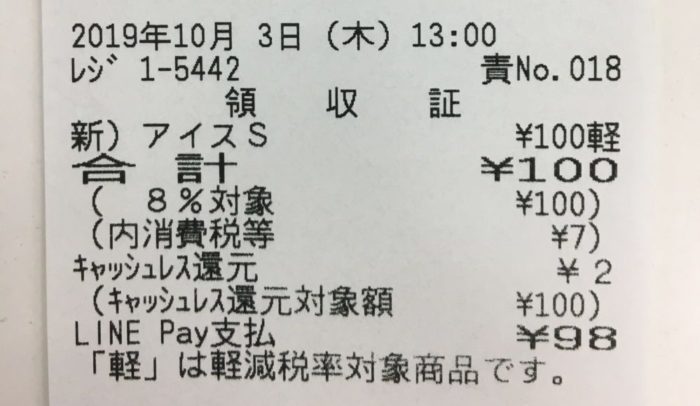

100円コーヒーが増税後は98円?

こんにちは。Money Motto!編集部のもっちです。

ついに消費税が10%に増税されましたが、私はスマホ決済でいつも買っているコンビニの税込100円コーヒーを、増税後には税込98円で買うことができました。はじめから意識していたわけではないですが、レジで買ってみてびっくり!なんと増税後の方が安くなっていたのです。

詳しくは後述しますが、その秘密は国の政策にありました。

消費税が上がる前に、駆け込みで買い込んだ人も多いかと思いますが、実は消費の落ち込みを防ぐべく政府はある政策を打ち出していたことをご存知でしょうか。

それが「キャッシュレス・ポイント還元事業」です。

今回は、国が推進するキャッシュレス決済の仕組みとポイント還元について、初めての人でもキャッシュレスの基本から学べるようにまとめました。

国が推進する「キャッシュレス・ポイント還元制度」とは?

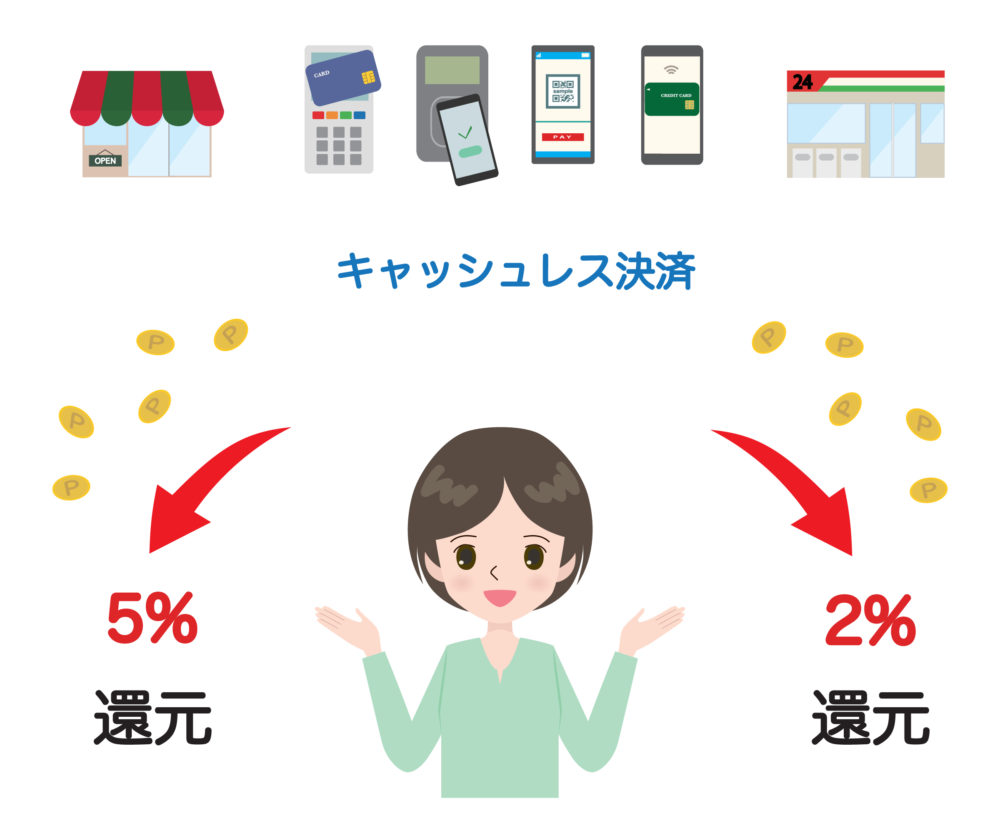

「キャッシュレス・ポイント(消費者)還元事業」とは、10%の消費増税に伴い、消費活動の落ち込みや需要平準化対策として、国がキャッシュレス決済を支援する制度のことです。具体的には、中小企業を中心としたキャッシュレス事業に登録した加盟店、及び大手コンビニなどで指定の決済方法を行うと、「2%」or「5%」のポイント還元が受けられるというもの。

つまり、対象店舗等で買い物をする際に、クレジットカードや電子マネー、スマホ決済などのキャッシュレスで支払いをすると、買った額に応じて2~5%のポイントがもらえるので、実質ポイント分安く、もしくはお得になるということです。

■対象店舗

今回の「キャッシュレス・ポイント還元制度」は、全国すべてのお店で還元されるわけではありません。主にまだキャッシュレスを導入していない中小企業や、大手フランチャイズチェーンのお店が対象になります。

- 5%還元…中小企業(カフェ等の飲食店、八百屋、電気屋、美容室、フラワーショップなど)

- 2%還元…フランチャイズチェーン(コンビニ、ファストフード、ガソリンスタンドなど)

対象となる店舗は、「キャッシュレス還元制度」の赤いポスターやシールが目印です。対象店舗によって還元されるポイント率が異なるので、お店のポスター等で確認しましょう。

ただし、保険や投資などの金融商品、病院での医療費、調剤薬局での薬、風俗営業、住宅、クルマ、宝くじなどは還元されないので注意が必要です。

また、今回の「キャッシュレス・ポイント還元事業」は、2020年6月までの予定です。状況によっては延長されるかもしれませんが、期限があることは忘れずに!

【参考】経済産業省「キャッシュレス・ポイント還元事業(消費者向け)」

制度の還元方法は?もともとあったポイント還元はどうなるの?

買い物時のポイント還元は、「クレジットカード払いで○○ポイント付与」や「~Payで○○ポイント還元」等が民間企業などで実施されていましたね。今回の国が実施するポイント還元制度では、(企業や対応ポイントなどにもよりますが)基本的には以下のように還元されます。

- クレジットカードは引き落とし額から割引

- 電子マネーはチャージで5%還元

- QR/バーコード決済(~Pay等)は従来の還元率に上乗せ

ここで一番お得なのが、QR/バーコードによる「Pay」などのスマホ決済でしょう。もともとポイント還元があったので、国から支援されるポイント還元は従来のポイントに上乗せされる形になります。

ということは、本来「~Pay」で購入すると5%ポイント還元だったところに、「キャッシュレス・ポイント還元制度」の2%もしくは5%が加わり、最大7~10%の還元率になるということ。これで私が冒頭でお話した「100円コーヒーが増税後に98円」の謎が解けましたね。

税率8%込みで100円だったコンビニのコーヒーは、税率が10%に引き上げられても「ポイント還元制度」により2%が割引されて98円になったということです。不思議な現象ですが、これはあらゆるお店で起きることでしょう。

ここからは、初めての「キャッシュレス決済」の基本とはじめ方をご紹介します。

メリットたくさん!キャッシュレス決済なら支払いがスムーズに

そもそも「キャッシュレス決済」とは、現金を使用せずに電子マネーやインターネット決済によって支払いを済ませる方法です。現金での支払いのときに、「1円足りない」「小銭が貯まって重い」といった経験はないでしょうか。キャッシュレス決済にすることで、現金の出し入れやおつりの精算がなくなるため、支払いがスムーズになり、持ち運びも楽になります。

また、買い物するたびにポイントが貯まるので、次回の買い物に使ったり、割引を受けたりすることができるためお得感を感じやすいのもメリットです。さらに、キャッシュレス(スマホ決済)のよいところは、データとして記録が残ること。お金の管理がしやすくなります。

キャッシュレス決済を使わない理由は?(注意点とデメリット)

もちろん、便利なキャッシュレス決済を敬遠する人も少なくありません。特に現金主義の日本では、現在の支払い方法に満足している人は多いですからね。また、個人情報の管理面や災害時には使えないといったデメリットがあることも否めません。他にも、クレジットカードのような後払いキャッシュレスの場合は、ついつい使いすぎてしまうという人も多いです。

災害時や大手携帯会社の通信障害などのリスクも考えた上で、使いどころを選んで現金使いとのバランスを意識しましょう。

キャッシュレス決済の種類とはじめ方

■主なキャッシュレス決済の種類

現在いろいろなキャッシュレス方法がありますが、支払いが発生するタイミングの違いで基本的には4種類に分けられます。厳密には、「どう読み込むか」でまた種類が分かれるのですが、以下の4種類を覚えておけば大丈夫でしょう。

| 前払い(プリペイド) | 即時払い(リアルタイムペイ) | 後払い(ポストペイ) | ネット払い(クラウドペイ) | |

| サービス種類 | 電子マネー | デビットカード | クレジットカード | スマホ決済 |

| サービス例 | Suicaなどの交通系IC、nanaco、WAON | VISAデビットなど | クレジットカード全般 | LINE Pay、PayPay、d払いなど |

■スマホ決済(QR・バーコード)のはじめ方

クレジットカードや電子マネーの利用方法は、窓口や店舗で聞けばすぐに利用することができるため割愛しますが、スマホ(QR・バーコード)決済には難しさを覚える人も多いので、簡単に始め方の流れを見ていきましょう。

- アプリをダウンロード

- 電話番号とパスワードを入力

- 支払い方法を選択(チャージ)

- 店舗でQR/バーコード画面を見せて支払い

現在様々なスマホ(QR・バーコード)決済がありますが、はじめ方の流れは共通しています。スマホ決済への参入は、まずは実際に使ってみることが一番です。何度か使っていくうちに、その利便性やお得感を感じることができるでしょう。

どれを使う?キャッシュレス決済の選び方!

問題はどれを使うかということ。スマホ決済などのキャッシュレス市場は、今や群雄割拠となっていて消費者はどこのサービスを選んだらいいのか混乱しています。実際私も、はじめはどこのスマホ決済を使おうか悩みました。

しかし、選び方のヒントは普段の生活に隠されています。自分の生活スタイルや利用率の高いお店を中心にサービスを選ぶことで、よりお得感や満足感が得られるでしょう。たとえ高い還元率のお店で使えるサービスを選んでも、月に数回しか利用しなければ意味がありません。

中でも「~Pay」シリーズは使える店舗が多いので迷いがちですが、利用できるコンビニやチャージ方法が限られていたりしますので、自分の生活環境に合うもので選ぶと失敗は少ないかもしれませんね。

※本記事は、2019年10月3日の情報をもとに作成しています。

合わせて読みたい「クレジットカードの便利な使い方」

この記事が気に入ったら いいね♪

この記事が気に入ったら

いいね♪

MoneyMotto!の最新情報をお届けします