イラストレーター兼年末調整マスターになりたい!

こんにちは。Money Motto!イラストレーターのいしやま(@tokuchi_ishiyam)です!

先週、いしやまの勤務先でも年末調整の書類が配られたよ。これを書いてると「今年も残りわずかだな~」ってしみじみ思うね。

いざ書類を目の前にすると、「記入する箇所が多くてめんどうだな」と感じるかもしれないけど、年末調整って、ものすごく重要なものなんだ。

いしやまと一緒に年末調整をイチから学ぼう!

そもそも年末調整って何?

毎月の給与明細やボーナス支給明細を見ると、所得税が天引きされているよね。でも、この天引きされた所得税の合計額って、実際に納めなければならない所得税額と一致するわけじゃないんだ。

|

給与・ボーナスから天引きされる所得税の合計額 ≠ 納めなければならない所得税額 |

たとえば、1年間に扶養家族の増減があったり、住宅ローン残高があったりすると、税額が変わってしまうよね。このような天引きされた所得税と実際の所得税額のずれを勤務先が調整してくれることを年末調整っていうんだ。

フリーランスや自営の人、サラリーマンでも年収2,000万円を超える人などは、 自分で確定申告をして納める所得税額を確定させなければならないんだけど、 一般的なサラリーマンの場合は、勤務先がやってくれるんだ。 なぜなら、勤務先には年末調整が義務づけられているから。

これって働いている側にとってはメリットなんだよ。 だって、すべてのサラリーマンに確定申告が必要となったら、自分でいろいろ調べて書類を提出しなければならなくてめんどうだよね。 税務署も処理が多すぎて対応できなくなってしまうし。まあ、国としては、サラリーマンから確実に税収を確保するために、勤務先に年末調整を義務づけているんだけどね。

年末調整のここが変わった

令和2年から基礎控除と給与所得控除が改正されたので、提出する書類も変わるよ。

控除改正の変更点は主に、基礎控除額の10万円増額、給与所得控除の10万円減額だよ。

でも、この変更が影響して増税になるのは給与収入が850万円を超える場合。給与年収が850万円以下の場合は、税額の変化はないよ。

提出しなければならない書類はこの3枚。去年と変わっているよ。

1.令和3年分 扶養控除等(異動)申告書

2.令和2年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

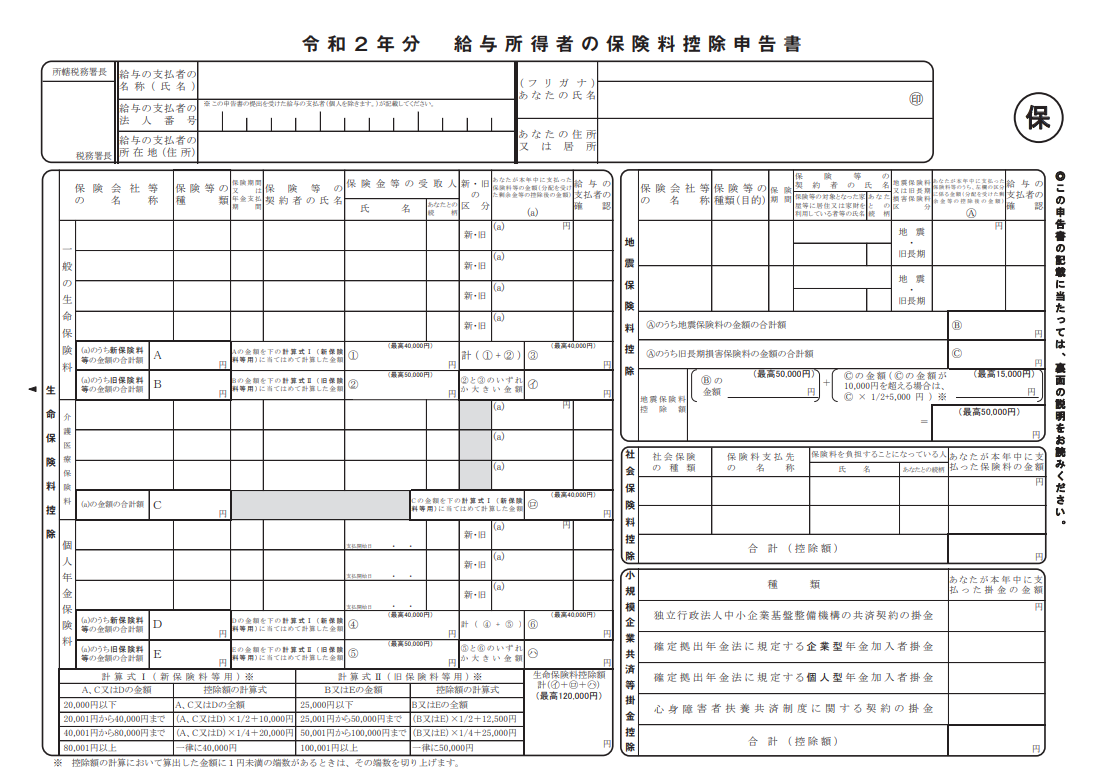

3.令和2年分 保険料控除申告書

昨年の「給与所得者の配偶者控除等申告書」が「基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書」になったよ。記入のしかたも変わっているので注意しよう。

勤務先によっては、令和3年分(2021年) 扶養控除等(異動)申告書の提出も求められることがあるよ。1年間に扶養家族に増減があった場合は、現況を記入することをお忘れなく。

年末調整の申告書は3種類

つぎに、3種類の書類についてくわしく見てみよう。

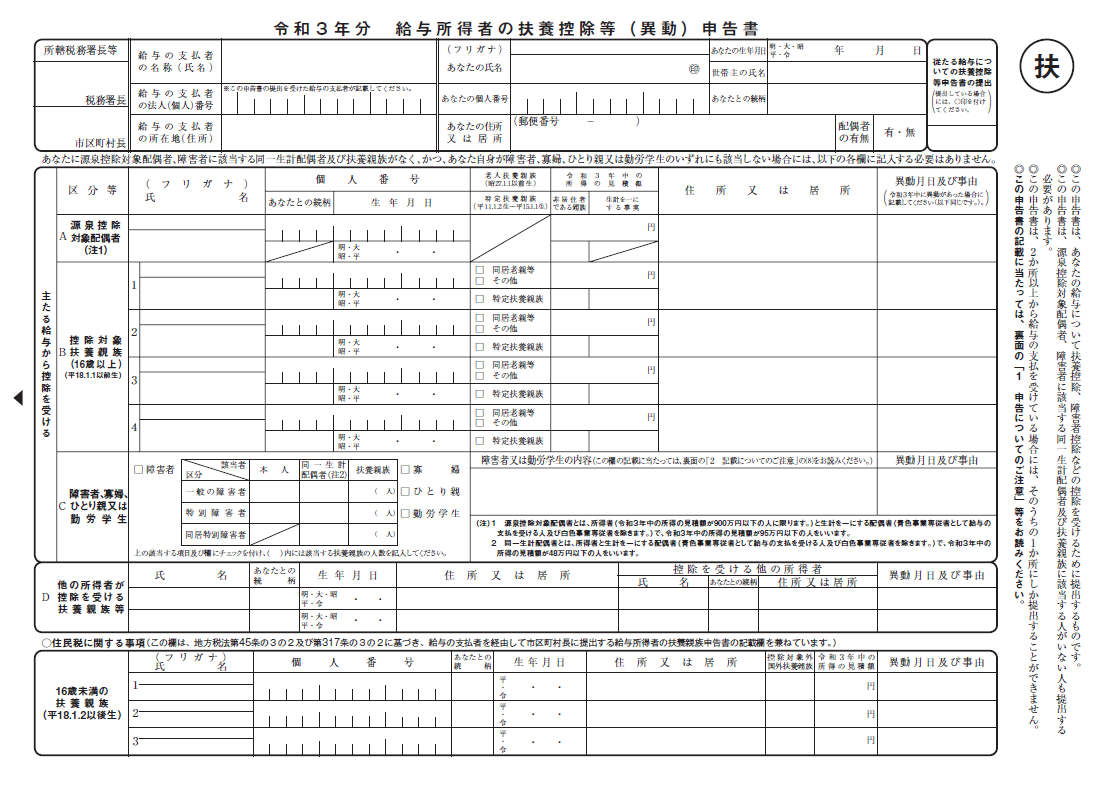

・令和3年(2021年)分 扶養控除等(異動)申告書

3種類の申告書のうち、これだけが来年分の申告書になっているよね。本来、扶養控除等(異動)申告書は、翌年の最初の給与の支払いを受ける前日までに勤務先に提出すればいいものなんだ(申告書の裏側の注意書きに記載があるよ)。でも、年末に2種類の書類を提出、年初にまた別の書類を…ってなると、年末調整を担当する部署の負担が重くなってしまうよね。だから、年末に3種類の書類をまとめて提出させる勤務先が多いんだ。

扶養控除等(異動)申告書は、文字どおり扶養家族について申告する書類なんだ。所得税には扶養控除が認められていて、配偶者や特定年齢の子どもなどの扶養家族がいると税金が安くなるよ。

扶養家族がいない場合は、名前・生年月日・個人番号・世帯主名・続柄・住所(または居所)・配偶者の有無を記入してハンコを押そう。

この申告書をもとに、来年の給与やボーナスから天引きされる所得税額が決まるんだ。扶養家族がいない場合は、扶養人数を0人として所得税額を算出していることになるね。

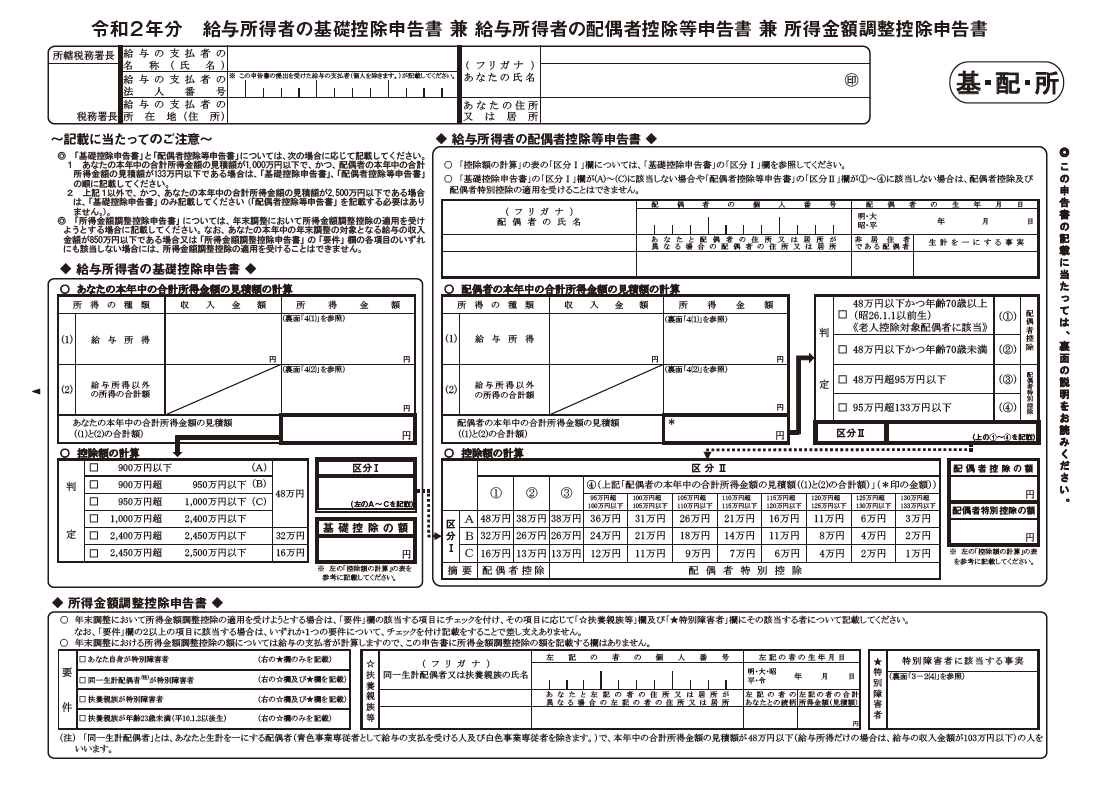

・令和2年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

昨年の「給与所得者の配偶者控除等申告書」と、今回の税制改正による基礎控除・給与所得控除に関わる申告が一枚になった書類だよ。世帯主の年収、配偶者の有無によって記入する場所が異なるので、間違えないように注意しよう!

・令和2年分 保険料控除申告書

今年分の生命保険料控除・地震保険料控除・社会保険料控除・小規模企業共済等掛金控除をうけるための書類だよ。生命保険、個人型確定拠出年金(iDeCo)などに加入している人は、保険会社や金融機関から送られてくる証明書の添付を忘れずにね。

保険等に加入していない場合は、名前と住所を記入してハンコを押そう。

このほかに、住宅ローン控除(2年目以降)を受ける場合は、給与所得者の(特定増改築等)住宅借入金等特別控除申告書と金融機関から送られてくる住宅取得資金に係る借入金の年末残高等証明書の提出が必要だよ。

年末調整の書類を提出しないとどうなる?

提出書類の中でもっとも重要なのが、令和2年(2020年)分 給与所得者の扶養控除等(異動)申告書。これを提出しないと、翌年の年末調整が受けられなくなってしまうんだ。

えっ、年末調整を受けられないとどうなるのかって?なんと、所得税が大幅に増えてしまうんだよ!!

さっき、給与所得者の扶養控除等(異動)申告書を提出すると、給与やボーナスから天引きされる所得税額が決まるって言ったよね。天引きされる所得税額は、基礎控除・給与所得控除・配偶者控除などの各種控除を適用して概算したものなんだ。扶養控除等(異動)申告書が未提出だと、これらの控除が適用されないので、所得税額がものすごく上がっちゃうんだ。

忘れずに提出しよう!

副業と年末調整

最近は副業を認める会社が増えてきているね。でも、年末調整は1か所(=メインの会社)でしかできないので、別の会社からも給与を支給されている場合は注意が必要だよ。

たとえば、メインの会社での給与が20万円/月(社会保険料控除後)、副業先での給与が10万円/月(社会保険料控除後)の場合、副業先では所得税の天引き額が多くなってしまうんだ。所得税を天引きされるくらい副業で稼いでいる人は、自分の給与明細をしっかり確認しておこう。納めすぎた所得税は、確定申告をすることで取り戻せるよ。

ペンを持とう!申告書を書こう!

年末調整をなめてかかると、大変な目に遭うことがわかったかな?記入にあたってわからないことが出てくるかもしれないけど、最低限、扶養控除等(異動)申告書だけはしっかり書こう。配偶者控除等や保険料控除は、確定申告でも対応できるので(もちろん全部きちんと書くのがいいんだけど)。

webで年末調整ができるところも増えてきているけれど、まだまだ手書きの書類が主流。「これを書けば所得税が安くなる!」と思ってペンを握ろう。いしやまもやらなくっちゃ!

あわせて読みたい記事

この記事が気に入ったら いいね♪

この記事が気に入ったら

いいね♪

MoneyMotto!の最新情報をお届けします